Обзор рынка плоского проката: июль 2009 г.

Рынок плоского проката оживает. С начала июля на основных торговых площадках наблюдается осторожный рост расценок на данном направлении. Главным драйвером подобной тенденции выступает повышение цен на листовой прокат во всех без исключения регионах мира. Проанализируем факторы, создавшие данную ситуацию, и попытаемся спрогнозировать дальнейшее развитие рынка.

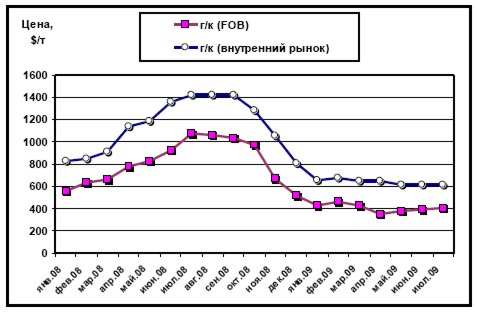

Рис. 1. Динамика цен на горячекатаный прокат по экспортным отгрузкам украинских производителей (FOB) и на внутреннем рынке

Как видим, наблюдается хорошая корреляция между двумя кривыми. Правда, начавшееся в апреле повышение расценок на мировых рынках отразилось на рынке украинском лишь в виде стабилизации цен возле некоторого равновесного уровня. Причин тому несколько. Одна из них – слабость внутреннего спроса, вызванная резким сокращением производства в основных отраслях – потребителях листа: машиностроении и строительстве. Другая – наличие на внутреннем рынке «троянского коня»: структур «Арселор Миттал Темиртау», заведенными в Украине под патронатом могущественной материнской компании и импортирующими казахский лист по, зачастую, весьма низким ценам. Еще одной веской причиной умеренного поведения рынка проката является, очевидно, опасение производителей не угодить правительству, которое пока что идет им навстречу в вопросах льготных тарифов на энергоносители и ж/д перевозки (в рамках Меморандума о взаимопонимании).

Отметим, что основные производители плоского проката в Украине – «ММК им. Ильича» и «Запорожсталь», не будучи интегрированы в мощные, обеспеченные сырьем и имеющие некоторую свободу маневра структуры, особенно заинтересованы в добром расположении Кабмина. Последний, кроме всего прочего, может поспособствовать взаимопониманию «ММК им. Ильича» и «Запорожстали» с поставщиками руды, что немаловажно для самочувствия означенных предприятий. Поэтому расценки на внутренние отгрузки производители плоского проката стараются без веских причин не поднимать – тем более, что украинский рынок все равно невелик.

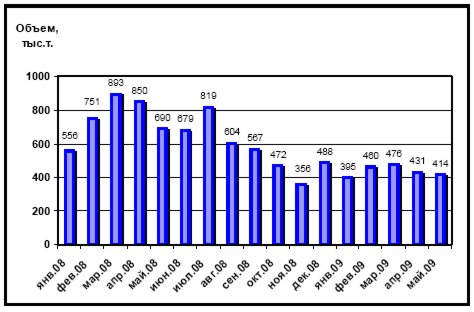

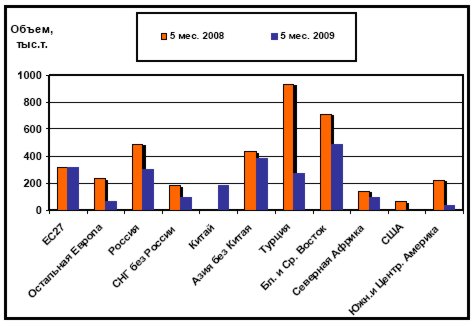

Надо сказать, что на рынках внешних украинские игроки вели себя весьма осторожно в ценовом отношении, сосредотачиваясь скорее на объемах и на самом факте присутствия в том или ином регионе. Общемировой спад спроса на металл, конечно, повлиял на объемы экспорта плоского проката из Украины (рис. 2), однако маркетинговая стратегия «у нас дешевле всего» позволила, в принципе, удержатся на рынках, а на некоторых даже расширить свое присутствие. Как следует из рис.3, удалось избежать сокращения продаж в ЕС, удержать неплохие позиции на Ближнем и Среднем Востоке (за исключением Турции) и в Северной Африке. Сенсацией стали значительные отгрузки в Китай, позволившие практически сохранить прошлогодние объемы экспорта в азиатский регион.

Рис. 2. Помесячная динамика объемов экспорта плоского проката из Украины

Серьезный рост на мировых рынках плоского проката начался в первых числах июня, однако украинские производители существенно подняли свои расценки только начиная со второй декады июля, планируя до августа нарастить их до 500 $/т(FOB), то есть за месяц повысить внешние отгрузочные цены почти на 100 $/т (25%). Одновременно планируется увеличить объемы производства. Украинские металлурги рассчитывают по максимуму использовать выгодную ситуацию на мировых рынках и свое достаточно весомое присутствие на основных региональных торговых площадках.

Возникает лишь вопрос, надолго ли нынешнее счастье? Эксперты отмечают, что существенного увеличения спроса со стороны реального сектора не наблюдается. Нынешнее же повышение цен вызвано во многом пополнением трейдерами исчерпавшихся запасов на фоне некоторой стабилизации в мировой экономике и повышения спроса в отдельных регионах. Имеется в виду, прежде всего Китай и Индия, с их мощными государственными вливаниями в инфраструктурные проекты. Выросшие цены на нефть создают оптимистический фон на рынке Ближнего Востока. Кроме того, повторяется ситуация прошлого года, когда «наигравшись» весной с длинномерным прокатом (традиционный сезон для активного строительства во всем мире), трейдеры летом больше внимания уделяют прокату плоскому, пополняя свои запасы. На рис. 2 видно, что один из пиков потребления в году 2008 пришелся на июль, а цены на плоский прокат держались на высоком уровне вплоть до октября (рис. 1).

В целом, нынешнее оживление следует воспринимать скорее как передышку для производителей, а не как долгосрочную тенденцию. Тем более, что крупнейшие сталеплавильные компании мира заявили об увеличении в июле-августе выпуска плоского проката, что при весьма нестабильном спросе может легко привести к затовариванию рынков уже осенью.

Рис. 3. Сравнение объемов экспорта плоского проката из Украины за первые пять месяцев 2008 и 2009 гг. в региональном разрезе

Как будет развиваться ситуация на украинском рынке? Надо сказать, что крупные украинские трейдеры не спешат резко поднимать цены. Так, в июне, несмотря на возникший по отдельным позициям дефицит, общий индекс цен плоского проката даже несколько снизился. С начала июля наблюдается неуверенный рост, однако он пока непропорционален увеличению расценок на рынке внешнем.

Конкретная ситуация на украинской торговой площадке будет зависеть от стабильности нынешней ценовой ситуации на мировых рынках. Если существующие сейчас расценки продержатся еще хотя бы месяц, то и внутренние цены начнут к ним активно подтягиваться. Однако схлопывание внешнего рынка может привести к длительной (вплоть до следующего сезона) стагнации украинского рынка плоского проката, который в таком случае переполнится нереализованной продукцией наших экспортеров.

Относительно возможного уровня повышения цен в конце июля - августе, то, в качестве ориентира, уместно будет выбрать уже произошедшее повышение расценок одного из главных импортеров листа в Украину. Упоминавшаяся выше компания «Арселор Миттал Темиртау» повысила отгрузочные цены для украинских потребителей в среднем на 50 $/т. За этот предел, по рассмотренным причинам, вряд ли выйдет увеличение отгрузочных цен украинскими предприятиями. А как именно они воспользуются нынешней ситуацией в своих взаимоотношениях с украинскими потребителями, покажет время.

Максим Рассоха