Обзор рынка катанки: декабрь 2009 г.

Быстрый рост в сентябре, торможение с постепенной стабилизацией в октябре и медленное уменьшение расценок в ноябре – такова траектория динамики цен украинского рынка на катанку. По мнению отечественных метизников, главных потребителей катанки на внутреннем рынке, снижение цен идет уж очень медленно. А производители-металлурги, наоборот, отстаивают свою правоту. Причем обе стороны ссылаются на конъюнктуру мирового рынка, только толкуют ее по-разному.

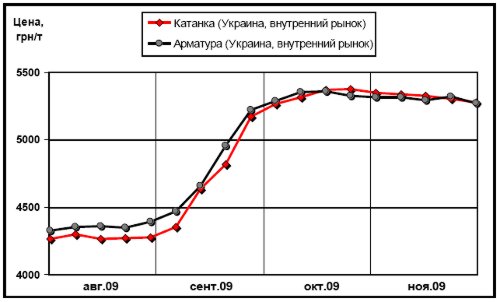

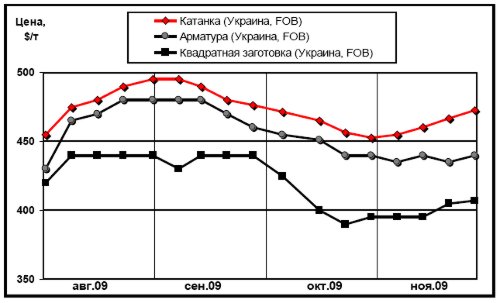

Рассматривая рис. 1 и рис. 2 нетрудно заметить, что цены на арматуру и катанку как на внутреннем, так и на внешнем рынке изменяются синхронно и практически на одинаковую абсолютную величину, что естественно, учитывая близкую структуру себестоимости этих двух видов проката. При этом колебания цен на внешнем рынке были вызваны именно изменениями себестоимости – спрос на длинномерный прокат практически во всех регионах мира, кроме Юго-Восточной Азии, остается низким в результате стагнации особо пострадавшей от кризиса строительной отрасли. Катанка сама по себе не столь жестко завязана на строителей. Она является полуфабрикатом, из которого изготавливаются метизы как строительного, так и другого назначения. Однако меткомбинаты, выпускающие катанку, одновременно являются и крупными производителями арматуры, а так как арматуры выпускается больше, то именно ее расценки являются ориентиром и для цен на катанку. Обычно на мировом рынке они на 10-20 $/т превышают расценки на арматуру.

Рис. 1. Динамика цен внутреннего рынка на арматуру и катанку (для партии металла массой 5 т, с НДС)

Как бы там ни было, но цены и на катанку, и на арматуру в последние полгода определялись стоимостью руды, лома и, как следствие, – заготовок-полуфабрикатов. Если они росли – то не из-за серьезного увеличения спроса, а вследствие повышения себестоимости, при котором продавать товар ниже определенного уровня цен было просто нерентабельно. Так, рост мировых цен в августе – начале сентября был вызван общим разогревом на рынке металла (в результате июльского спекулятивного спроса на прокат в Китае) и, как следствие, удорожанием сырья. После обвала цен в Поднебесной поползли вниз цены на лом и руду, что вместе с выбросом китайского металла по демпинговым ценам на мировые рынки оказало негативное влияние на уровень расценок на арматуру и катанку. Повышение внутреннего спроса, возникшее в Китае в сентябре-октябре после активизации государственной кредитной политики, спровоцировало в конце октября уход китайцев с мировых рынков и предопределило перелом ценовой динамики. При этом именно на катанку в ноябре наблюдался определенный спрос, что обусловило ее рост, в то время как расценки на арматуру «ползали на дне».

С началом декабря, вследствие новой волны удорожания сырья, арматура также начала расти в цене. Однако угроза новой волны китайской экспансии на внешние рынки заставляет с осторожностью говорить о ближайших перспективах рынка металла вообще и катанки в частности.

Рис. 2. Динамика экспортных цен украинских производителей на арматуру, катанку и квадратную заготовку (полуфабрикат)

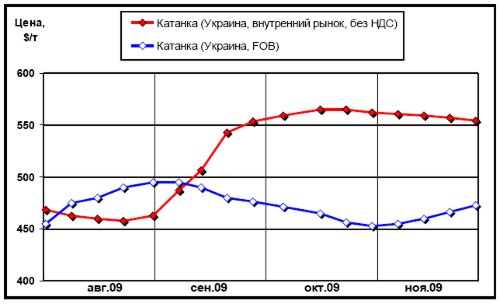

На тенденции украинского рынка накладывают отпечаток как мировые тренды, так и особенности внутренней ситуации. В сентябре главный производитель катанки в Украине – «Арселор Миттал Кривой Рог» (АМКР) – на две недели приостановил ее выпуск в связи с недостатком кокса. В совокупности с масштабными августовскими отгрузками на экспорт (в период благоприятной конъюнктуры мировых рынков) это привело к созданию дефицита на внутреннем рынке и переносу срока поставок катанки метизным предприятиям. Последнее вылилось во внушительную положительную динамику расценок в сентябре – начале октября. Спад на мировых рынках (отразившись на внутреннем рынке с лагом в полтора месяца) переломил в середине октября динамику цен. Тем не менее, снижение расценок внутреннего рынка в ноябре было куда более плавным, нежели этого ожидали потребители. Действительно, за полтора месяца, прошедшие после перелома динамики цен, снижение на внешних рынках составило 30 $/т, а на внутреннем – только 10 $/т (рис. 3), и это без учета того, что нынешний уровень цен внутреннего рынка был достигнут в результате опережающего роста (по сравнению с увеличением экспортных расценок). Это позволяет украинским потребителям с большой долей справедливости говорить о завышенном уровне внутренних цен.

Отечественные метизники заявляют, что при подобных внутренних ценах на катанку украинские метизы проиграют конкурентную борьбу если не на внутреннем, то уж на внешнем рынке точно. Как уже упоминалось, главную скрипку на украинском рынке катанки играет АМКР, с которым обычно синхронизирует свою ценовую политику второй по мощности выпуска этого вида проката Макеевский метзавод.

В отрасли фактически сложилась монополия, позволяющая удерживать явно завышенные цены в надежде дотянуть на них до следующего пика цен на внешних рынках (до того, как импортеры сориентируются и выйдут на наш рынок с более выгодными предложениями). В качестве оправдания производители тянут старую песню о смещении циклов украинского рынка металла относительно рынка мирового. Факт этот общеизвестен, однако, как было показано выше, обосновать только им удержание высокого уровня цен не удается.

Рис. 3. Сравнительная динамика цен внутреннего рынка (очищенных от НДС) и экспортных расценок на катанку

Как бы там ни было, но тактическую победу металлурги одержали – ноябрьское восстановление цен на металл подтолкнуло мировые расценки на катанку вверх, отсекая возможных конкурентов-импортеров и давая возможность говорить об обоснованности цен внутренних (по крайней мере, еще некоторое время). Уже никто из них не говорит о традиционной двухмесячной задержке в реакции внутреннего рынка на внешние тенденции – ведь согласно ей украинским расценкам на катанку предстоит падать до Нового года. Впрочем, учитывая достаточно большой потенциал для снижения расценок, падение цен на катанку может и произойдет, но, скорее всего, в «гомеопатических дозах». С большей долей уверенности можно прогнозировать более быстрое понижение расценок на арматуру (вследствие ослабленного спроса на этот вид проката на внешних рынках).

В целом, дать сколько-нибудь точный прогноз в данной ситуации непросто, так как мы имеем дело с проявлениями монополизма на рынке. Управу на него может найти разве что правительство, напомнив металлургам их обязательства по поводу поддержания приемлемых внутренних цен на металл (в обмен на льготы по тарифам на перевозки и энергоносители). Испугается ли правительственного гнева АМКР, включенный в мощную транснациональную корпорацию – вопрос, ответа на который пока что нет.

Максим Рассоха